Per 1 januari 2008 is de Europese richtlijn Markets in Financial Instruments Directive (MiFID) in werking in Nederland via de Wet financieel toezicht (Wft). Wat houdt deze richtlijn in? Wat is de noodzaak van deze richtlijn? Welke eisen stelt deze richtlijn aan organisaties die hieraan moeten voldoen? Wat zijn de gevolgen voor de inrichting van organisaties en hun IT, en dan met name met betrekking tot orderverwerking en orderuitvoering? En wat zijn tot nu toe de geleerde lessen van de organisaties die per 1 januari 2008 compliant moeten zijn?

Inleiding

De Markets in Financial Instruments Directive, kortweg MiFID, is een richtlijn van de Europese Unie die per 1 november 2007 in Europa in werking is getreden. Het doel van de richtlijn is het harmoniseren van de Europese kapitaalmarkten en de richtlijn is van toepassing op beleggingsinstellingen, gereglementeerde markten en toezichthouders in alle Europese lidstaten. De invoering van MiFID is tot stand gekomen door vertaling in Europese wet- en regelgeving van de individuele landen. Het toezicht op de naleving ligt dan ook bij de toezichthouders van de verschillende Europese lidstaten. In Nederland is MiFID per 1 januari 2008 verankerd in de Wet financieel toezicht (Wft). De Autoriteit Financiële Markten (AFM) houdt toezicht op de naleving.

MiFID brengt een aantal veranderingen met zich mee voor de organisaties die aan de richtlijn moeten voldoen. Het laatste anderhalf jaar is er veel ophef geweest rondom MiFID en de inwerkingtreding ervan omdat deze richtlijn een aantal vereisten voorschrijft aan vooral de beleggingsinstellingen. Dit bracht gevolgen voor de organisatie en haar IT met zich mee. MiFID-projecten zijn gestart om aan de vereisten van MiFID te voldoen, maar veel organisaties moeten in de eerste maanden van 2008 nog een grote slag maken om te voldoen aan de richtlijn.

Doel van dit artikel is op hoofdlijnen het uiteenzetten van MiFID voor de beleggingsinstellingen. Speciale aandacht zal worden geschonken aan orderverwerking en orderuitvoering en de impact van MiFID hierop. Voor deze twee onderwerpen is gekozen omdat MiFID vooral op die terreinen leidt tot grote veranderingen. Daarbij wordt ingegaan op wat deze veranderingen zijn en wat de ‘lessons learned’ zijn bij de ontwikkeling en de implementatie van de richtlijn.

MiFID

MiFID is een Europese richtlijn die beoogt invulling te geven aan gedragsregels voor effecteninstellingen en zorgt voor een regelgevend kader voor beurzen en beleggingsinstellingen. Zij vervangt de huidige Investment Services Directive (ISD) die in 1993 is aangenomen en tot voor kort de Europese wet- en regelgeving betreffende financiële markten in Europa vormde. MiFID wordt in Europa doorgevoerd omdat de ISD niet langer als doeltreffend kader functioneerde om grensoverschrijdende beleggingsactiviteiten te verrichten in de EU. Daarnaast ontbraken in de ISD duidelijke basisregels voor de werking van de handelsinfrastructuur (gereglementeerde markten en andere handelsplatformen). De ISD had een aantal tekortkomingen waardoor de voornaamste doelstelling, het bevorderen van één financiële markt binnen de EU, niet werd bereikt. In MiFID is getracht deze tekortkomingen weg te nemen. MiFID zet een regeling uiteen voor alle beleggingsdiensten en financiële markten in Europa. De doelen van de richtlijn en de grootste veranderingen die de invoering van de richtlijn met zich meebrengt, zijn de volgende:

- het harmoniseren van Financial Services binnen de Europese Gemeenschap en het genereren van marktontwikkelingen door het harmoniseren van de Europese kapitaalmarkt en de introductie van nieuwe handelsplatformen;

- het over de grens (binnen de EU) handelen op basis van home country autorisatie (dus rapportage aan ‘thuisland’);

- het verbeteren van de investeerderbescherming en het genereren van een grotere markttransparantie.

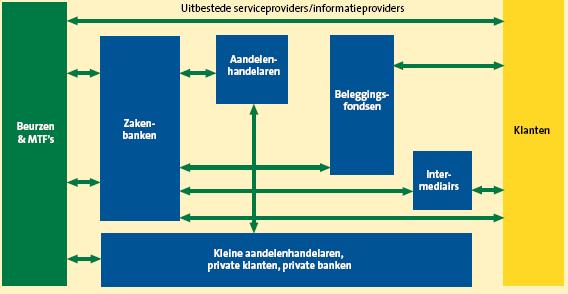

Organisaties en instellingen die moeten voldoen aan MiFID zijn nagenoeg dezelfde als die moesten voldoen aan de ISD. Deze organisaties en instellingen zijn weergegeven in figuur 1.

Figuur 1. MiFID-organisaties en -instellingen en hun samenhang.

Om te voldoen aan de doelen die MiFID stelt, zijn in aanvulling op ISD een aantal nieuwe onderwerpen geïntroduceerd waaraan beleggingsinstellingen moeten voldoen:

- Organisatorische vereisten. MiFID beschrijft een aantal organisatorische vereisten, onder meer ten aanzien van de invulling van compliance, risk management en internal audit van een instelling.

- Cliëntclassificatie. Ter bescherming van de belegger biedt MiFID een classificatie van cliënten op basis van de kennis en ervaring van de cliënt.

- Orderverwerking en orderuitvoering. MiFID stelt ten aanzien van de investeerderbescherming dat bij elke order die een instelling uitvoert voor haar cliënt, optimale orderuitvoering wordt gewaarborgd en dat dit aangetoond kan worden.

- Transactierapportage. Om aan de optimale orderuitvoering te kunnen voldoen worden in MiFID strengere eisen gesteld aan transactierapportage. Hierbij moet gedacht worden aan de diepgang daarvan (pre- en posttrade informatie rondom de uitvoering van een order) en de bewaarplicht ten aanzien van die informatie.

- MTF en SI. In MiFID worden twee nieuwe vormen van handelen geïntroduceerd waarbij er niet meer via de beurs hoeft te worden gehandeld: de ‘Multilateral Trading Facility’ (MTF) en de ‘Systematic Internaliser’ (SI). Een MTF is een door een beleggingsonderneming of marktexploitant geëxploiteerd multilateraal systeem dat meerdere koop- en verkoopintenties van derden met betrekking tot financiële instrumenten samenbrengt op zodanige wijze dat er een overeenkomst uit voortvloeit. Autorisatie aan de beurs is nodig om deze activiteit voort te zetten. Beleggingsinstellingen die systematisch klantorders intern uitvoeren in plaats van deze via de beurs af te handelen, worden gekenmerkt als systematic internalisers.

In het vervolg van dit artikel wordt specifiek ingegaan op orderverwerking en -uitvoering omdat met name deze onderwerpen voor instellingen in hun ‘struggle’ naar MiFID-compliancy veel issues met zich mee brachten en brengen.

MiFID-bereik ‘Orderverwerking en -uitvoering’

Als richtlijn voor de kapitaalmarkt van Europa heeft MiFID een groot aantal eisen gesteld aan de spelers binnen dit domein. Een zeer belangrijke beslissing vanuit de Europese Commissie is het beëindigen van de concentratieregel, waardoor nationale reguliere markten het monopolie op lokale financiële instrumenten moeten opgeven. De klant kan nu uitkijken naar één open, transparante Europese markt met een gezonde competitie tussen de aanbieders van deze diensten. De keerzijde van de beëindiging van de concentratieregel is dat de orderverwerking en -uitvoering complexer zal worden.

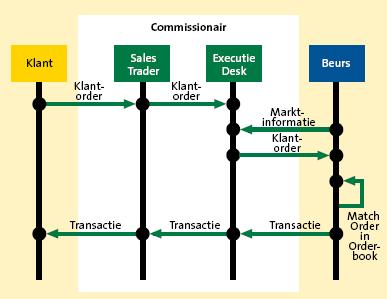

Figuur 2 geeft een pre-MiFID-overzicht van het proces achter orderverwerking en -uitvoering.

Figuur 2. Pre-MiFID-proces ‘Orderverwerking en -uitvoering’.

Het proces wordt geïnitieerd als de klant een order opgeeft aan de commissionair. Deze order wordt ontvangen door een ‘Sales Trader’. De ‘Sales Trader’ geeft de order verder aan een ‘Trader’. Op basis van economische en marktinformatie van de beurs neemt de ‘Trader’ een beslissing hoe en wanneer hij de order in het orderboek van de beurs plaatst. In het orderboek wordt de order gevuld door een order van een tegenpartij, waarna de beurs de commissionair informeert over de gedane transactie.

Maar bij MiFID zit het duiveltje in het detail. De richtlijn differentieert afhankelijk van het type financieel instrument en activiteit. In totaal vallen negen verschillende financiële instrumenten binnen het bereik van MiFID. Met betrekking tot het verwerken en uitvoeren van een klantorder definieert MiFID drie belangrijke activiteiten: (1) ‘het uitvoeren van een order voor rekening van de klant’, (2) ‘het ontvangen en doorgeven van een order’ en (3) ‘vermogensbeheer’.

Helaas geeft de richtlijn geen volledig beeld van alle mogelijke consequenties en activiteiten. Zo is het directe gevolg van het verdwijnen van de concentratieregel de mogelijkheid om een bepaald financieel instrument op meerdere markten te kopen/verkopen. Hierbij is het concept ‘fungibiliteit’ in relatie tot een financieel product van cruciaal belang. Eveneens blijkt dat naast ‘klantorder’ ook het begrip ‘quote’ van wezenlijk belang is om MiFID correct te interpreteren.

Een nadere uitleg van de bovenstaande thema’s is dan ook essentieel.

‘Order’- en ‘Quote’-activiteiten

De richtlijn MiFID geeft noch van ‘Order’ noch van ‘Quote’ een directe definitie. Als alternatief biedt MiFID beschrijvingen voor de activiteiten of diensten welke op ‘Order’ betrekking hebben. Het concept ‘Quote’ is nog onduidelijker beschreven en heeft dan ook geleid tot veel discussies. Laten wij eerst kijken naar ‘Order’- en dan naar ‘Quote’-gerelateerde MiFID-richtlijnen.

Bij ‘het uitvoeren van een order voor rekening van een klant‘ vindt de beleggingsinstelling een geschikte tegenpartij om de order te vullen. Dit kan gebeuren in het orderboek van een gereguleerde markt zoals Euronext of van een MTF zoals Chi-X, maar ook direct in het orderboek van een andere beleggingsinstelling. Wanneer een transactie op de laatste manier plaatsvindt wordt er gesproken van een ‘Over The Counter’ (OTC)-transactie. Tevens kan een beleggingsinstelling ook besluiten een order van de klant te vullen uit haar eigen positie of boek. Hier blijft de order binnen de beleggingsinstelling. Het proces in figuur 2 valt ook binnen de categorie ‘uitvoeren voor rekening van een klant’.

Een beleggingsinstelling kan ook besluiten niet de geschikte tegenpartij voor een klantorder te vinden, maar de order door te geven aan een derde partij voor uitvoering. MiFID definieert deze activiteit als ‘het ontvangen en doorgeven van orders‘. De derde partij is dan verantwoordelijk voor het vinden van een geschikte tegenpartij.

De derde activiteit ‘vermogensbeheer‘ lijkt een vreemde eend in de bijt, maar is bij nader inzien zeer relevant bij het uitvoeren van klantorders. Bij ‘vermogensbeheer‘ beheert de beleggingsinstelling een portfolio met één of meer financiële instrumenten voor de klant. Samen met de klant heeft de instelling een strategie voor de portfolio bepaald, waarbij winst en potentieel risico tegen elkaar worden afgewogen. Op basis van de strategie besluit de beleggingsinstelling koop- en/of verkooporders te creëren. Een beleggingsinstelling kan dan bepalen zelf een tegenpartij te vinden of deze aan een derde partij voor uitvoering te geven.

Op basis van de bovenstaande tekst wordt duidelijk dat bij een ‘Orderactiviteit’ de klant een beleggingsinstelling vraagt de verantwoordelijkheid over te nemen voor een optimale uitvoering; men spreekt dan van een order. Vraagt de klant een instelling om een prijs voor een bepaald financieel product of biedt de instelling de markt structureel een bepaalde prijs, dan spreekt de markt van een Quote in plaats van een Order. De markt noemt deze twee activiteiten ook wel ‘Request for Quote’ (RFQ) en ‘Market Making’. Het laatste begrip is wel duidelijk omschreven in MiFID, maar de RFQ werd graag verward met een normale klantorder.

Financiële instrumenten en fungibiliteit

De financiële instrumenten die onder het bereik van MiFID vallen, zijn de volgende: effecten, geldmarktinstrumenten, rechten van deelneming in instellingen voor collectieve belegging, opties, futures, swaps, rentetermijnconracten, derivatencontracten en units in ‘Collective Investment Scheme’ (CIS).

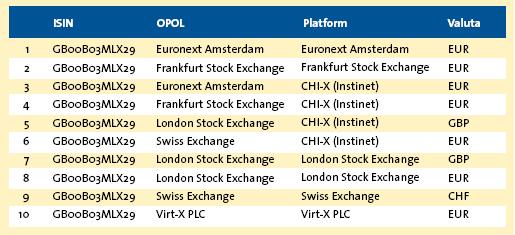

Gefragmenteerde liquiditeit ontstaat als meerdere markten elkaar beconcurreren en dezelfde instrumenten aanbieden. Als de instrumenten van verschillende beurzen elkaar inderdaad kunnen vervangen bij aan- en verkoop, spreekt men van fungibiliteit. Belangrijke criteria voor fungibiliteit zijn de ‘Official Place Of Listing’ (OPOL) en valuta.

Tabel 1 geeft een fictief voorbeeld van fungibiliteit bij het aandeel Royal Dutch Shell. Fungibiliteit treedt op waar ISIN, OPOL en valuta gelijk zijn.

Tabel 1. Fungibiliteit.

MiFID-eisen voor orderverwerking en -uitvoering

MiFID definieert zowel regels voor orderverwerking als voor orderuitvoering. De MiFID-regels voor orderverwerking moeten altijd worden toegepast, die voor orderuitvoering zijn afhankelijk van het feit of de klant de beleggingsinstelling de verantwoordelijkheid heeft gegeven voor de uitvoering van zijn orders.

Bij ‘het uitvoeren van een order voor rekening van een klant‘ ligt de verantwoordelijkheid duidelijk bij de beleggingsinstelling. Bij ‘het ontvangen en doorgeven van orders‘ en ‘vermogensbeheer‘ kan men spreken van een gedeeltelijke verantwoordelijkheid daar de beleggingsinstelling deze doorgeeft aan een derde partij. In het geval van de activiteiten ‘Market Making’ en ‘Request for Quote’ ligt de acceptatie van de aanbieding duidelijk bij de klant en draagt de beleggingsinstelling geen uitvoeringsverplichting.

De volgende subparagrafen geven een overzicht van de eisen die MiFID stelt voor orderverwerking en -uitvoering.

Orderverwerking

Beleggingsinstellingen moeten bij het verwerken van klantorders voldoen aan de volgende voorwaarden:

- De verwerking van klantorders moet plaatsvinden op basis van vastgelegde procedures en regelingen.

- De procedures en regelingen moeten garanderen dat klantorders onmiddellijk, billijk en vlot worden uitgevoerd ten opzichte van orders van andere klanten of handelsposities van de beleggingsinstelling.

- De procedures en regelingen moeten de beleggingsinstelling in staat stellen om vergelijkbare klantorders in overeenstemming met het tijdstip van ontvangst uit te voeren.

- Beleggingsinstellingen moeten alle stappen binnen het orderverwerkings- en -uitvoeringsproces kunnen reconstrueren inclusief een timestamp.

- Beleggingsinstellingen moeten waar gevraagd de klant informatie verstrekken over de status van diens order. Een retailklant moet door de beleggingsinstelling geïnformeerd worden over problemen die een correcte orderuitvoering belemmeren.

- Beleggingsinstellingen mogen geen misbruik maken van informatie over lopende klantorders.

- Beleggingsinstellingen mogen geen klantorder of een transactie voor eigen rekening samen met een andere klantorder uitvoeren, tenzij voldaan wordt aan de volgende voorwaarden:

- Het moet onwaarschijnlijk zijn dat de samenvoeging van de orders en transacties nadelig uitpakt voor een klant van wie een order wordt samengevoegd.

- Een klant van wie een order wordt samengevoegd, moet ervan op de hoogte worden gebracht dat samenvoeging bij een bepaalde order voor hem of haar nadelig kan uitpakken.

- Er moet een ordertoewijzingsbeleid vastgesteld en geïmplementeerd worden dat voldoende nauwkeurig voorziet in een billijke toewijzing van samengevoegde orders en transacties en dat onder meer aangeeft hoe het volume en de prijs van orders bepalend zijn voor de toewijzingen en de behandeling van gedeeltelijke uitvoeringen.

- De desbetreffende handelstransacties worden toegewezen in overeenkomst met het ordertoewijzingsbeleid.

- De desbetreffende handelstransacties mogen niet worden toegewezen op een voor de cliënt nadelige wijze in het geval de voor hem uit te voeren transactie was samengevoegd met een transactie voor eigen rekening.

- Beleggingsinstellingen moeten in het geval van een deels uitgevoerde klantorder voor aandelen toegelaten op een gereguleerde markt en MTF er zorg voor dragen dat de klantorder zo spoedig mogelijk wordt uitgevoerd door deze order openbaar te maken. De omvang van de klantorder is beslissend voor de vraag welk deel van de klantorder openbaar wordt gemaakt.

Orderuitvoering

Beleggingsinstellingen moeten bij de uitvoering van klantorders voldoen aan de volgende voorwaarden:

- Beleggingsinstellingen moeten bij het uitvoeren van klantorders een orderuitvoeringsbeleid vaststellen en toepassen en alle redelijke maatregelen nemen om het best mogelijke resultaat voor hun klanten te behalen.

- Beleggingsinstellingen moeten bij het uitvoeren van klantorders rekening houden met de volgende aspecten: de prijs, de kosten, de snelheid, de waarschijnlijkheid van uitvoering en afwikkeling, de omvang en aard van de order, en alle andere relevante aspecten.

- Beleggingsinstellingen moeten bij de uitvoering van klanten het relatieve gewicht van de bovenstaande aspecten bepalen op basis van de volgende factoren:

- de kenmerken van de klant, inclusief diens indeling in de categorie niet-professionele dan wel professionele klant;

- de kenmerken van de klantorder;

- de kenmerken van de financiële instrumenten die het voorwerp zijn van deze order;

- de kenmerken van de plaatsen van uitvoering waar deze order kan worden geplaatst.

- Beleggingsinstellingen moeten in het orderuitvoeringsbeleid voor elke klasse van instrumenten informatie opnemen over de verschillende plaatsen waar klantorders worden uitgevoerd en de factoren die de keuze van de plaats van uitvoering beïnvloeden.

- Beleggingsinstellingen moeten hun klanten informatie over hun orderuitvoeringsbeleid verstrekken en vooraf de instemming van hun klanten met hun orderuitvoeringsbeleid verkrijgen.

- Beleggingsinstellingen moeten hun klanten informeren en uitdrukkelijke toestemming verkrijgen alvorens klantorders buiten de gereguleerde markt of een MTF uit te voeren.

- Beleggingsondernemingen moeten op aanvraag hun klanten kunnen aantonen dat de klantorders worden uitgevoerd volgens het orderuitvoeringsbeleid.

- Beleggingsinstellingen moeten in geval van een specifieke klanteninstructie de klantorder volgens die specifieke instructie uitvoeren en in het orderuitvoeringsbeleid een waarschuwing opnemen dat specifieke instructies van een klant een instelling kunnen beletten een order uit te voeren volgens het beleid.

- Beleggingsinstellingen moeten hun orderuitvoeringsbeleid aanpassen als daartoe reden is en jaarlijks de effectiviteit van het beleid controleren.

Een beleggingsinstelling die klantorders ontvangt en doorgeeft aan derden of de activiteit ‘vermogensbeheer‘ uitvoert, moet nog steeds in het belang van de klant handelen en daartoe strekkende maatregelen opnemen in een orderuitvoeringsbeleid. Echter de instelling hoeft niet:

- het werk van de orderontvanger te dupliceren;

- informatie over plaats van uitvoering op te nemen in het beleid;

- instemming van haar klanten met haar orderuitvoeringsbeleid te verkrijgen;

- demonstreren dat klantorders zijn uitgevoerd volgens het beleid.

Aspecten van de invoering van MiFID

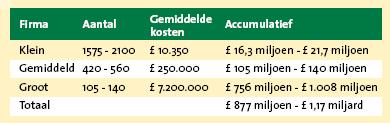

In november 2006 heeft de toezichthouder in het Verenigd Koninkrijk, de Financial Services Authority (FSA) een inschatting gemaakt van de eenmalige kosten van de invoering van MiFID (zie tabel 2).

Tabel 2. FSA-inschatting van MiFID-kosten.

De inschatting is gebaseerd op een questionnaire waarin verschillende typen firma’s hun eigen inschatting konden invullen. Dit alles geeft aan dat de markt aanzienlijke investeringen verwachtte. Deze investeringen hebben ook plaatsgevonden, vooral tijdens de interpretatie en implementatie van MiFID. De volgende subparagrafen geven een beeld waarom deze kosten gemaakt moesten worden.

Interpretatie van de MiFID-regels

Op basis van huidige ervaring en berichtgeving zijn de volgende vier thema’s verantwoordelijk voor het merendeel van de inspanningen gericht op interpretatie en implementatie: klantenclassificatie, orderverwerking, orderuitvoering en transactierapportage. Veel bedrijven hebben MiFID mis/gebruikt om hun huidige systemen aan te passen en de administratie op orde te brengen en bij de interpretatie van vooral orderverwerking en -uitvoering heeft veel discussie plaatsgevonden. De MiFID-richtlijn zelf heeft bij orderverwerking en -uitvoering vooral gekeken naar de toepassing bij effecten. Overige instrumenten zijn niet of nauwelijks aan de orde geweest.

Toen in februari 2006 zowel de MiFID level 2-richtlijn als de level 2-verordening als draft werd gepubliceerd, kwam de discussie over orderuitvoering voor instrumenten anders dan effecten op gang. Veel toezichthouders hebben hier formeel niet op gereageerd. De FSA bracht in mei 2006 het artikel ‘Implementing MiFID’s best execution requirements’ uit, waarin benchmarks als de oplossing voor een optimale uitvoering werden gepresenteerd. De industrie reageerde vernietigend en de FSA moest zijn aanbevelingen terugtrekken.

Het gaf echter wel aan dat de FSA een leidende rol wilde en deze heeft gespeeld tijdens de interpretatiefase van MiFID. Op basis van zogenoemde ‘Discussion Papers’ en ‘Consultation Papers’ heeft de autoriteit uit het Verenigd Koninkrijk zijn stempel gezet op MiFID. Eigenlijk was deze rol weggelegd voor het Committee of European Securities Regulators (CESR). Dit overkoepelende orgaan waarin alle nationale autoriteiten vertegenwoordigd zijn, heeft na de finale oplevering van MiFID level 2 in september 2006, een actieplan neergelegd om op basis van artikelen alle MiFID-thema’s nogmaals technisch toe te lichten, de zogenoemde level 3-documentatie. Helaas liep het CESR altijd achter de FSA-feiten aan en heeft de FSA zijn ronde eind 2006 succesvol afgerond. De laatste documenten door het CESR werden pas in augustus 2007 gepubliceerd, twee maanden voor de introductie van MiFID.

De transpositie van MiFID in de lokale wetgeving liep ook niet goed. De planning had voorzien dat alle landen deze inspanning zes maanden voor de uiteindelijke introductie van MiFID zouden hebben volbracht. Slechts een klein aantal landen, waaronder het Verenigd Koninkrijk, kon aan deze eis voldoen. De meerderheid heeft de deadline niet gehaald. Nederland was pas een maand voor de invoering klaar. De oorzaken hiervan waren zeer uiteenlopend. De wijze waarop wetgeving betreffende een richtlijn zoals MiFID wordt ingevoerd, verschilt enorm per land. Verkiezingen in een land kunnen een vertragende factor worden, plus de volwassenheid van de wetgeving zelf en ook lopen de mogelijke afhankelijkheden per land sterk uiteen. Begin 2008 heeft de Europese Commissie een drietal landen, waaronder Spanje, voor het Europese gerecht gebracht omdat zij MiFID nog steeds niet in hun wetgeving hadden opgenomen.

Impact van de implementatie

Als wij kijken naar de impact van MiFID op orderverwerking en -uitvoering krijgen wij een goed beeld met welke problemen een instelling te maken heeft bij de implementatie van MiFID, zowel organisatorisch als technisch.

Zoals reeds beschreven speelt het orderuitvoeringsbeleid een centrale rol, niet alleen voor het thema orderuitvoering maar ook hoe de klant MiFID accepteert. Het beleid moet verplicht met de klant gedeeld worden, biedt potentieel transparanties betreffende uitvoeringsmethode, uitvoeringskosten en plaatsen van uitvoering.

De MiFID-richtlijnen geven aan welke informatie in het orderuitvoeringsbeleid moet staan, maar in geen van de formele MiFID-documenten staat een voorbeeld van het beleid. Het opstellen van het beleid heeft in veel organisaties voor veel commotie en discussie gezorgd. Typische vragen waren:

- Moet het beleid voor elk instrumenttype het proces in detail beschrijven?

- Moet de lijst met uitvoeringsplaatsen volledig zijn?

- Gaan wij buiten de markt om orders uitvoeren?

- Is het beleid een commercieel document?

- Stellen wij het beleid op in formele, juridische taal of maken wij gebruik van informele tekst?

- Stellen wij een beleid op voor alle klanten en business lines?

Het gebrek aan daadwerkelijke voorbeelden gaf veel onzekerheid.

Met spanning werd dan ook uitgekeken wat de concurrentie had opgesteld en de opluchting was groot toen in de zomer van 2007 de eerste beleggingsinstellingen hun beleid publiceerden. Menig bedrijf heeft op basis van deze ‘first movers’ zijn beleid bijgesteld. Interessante vraagstukken zijn wat nu de verschillen en overeenkomsten zijn tussen de beleidsdocumenten, of alle bedrijfsinstellingen MiFID correct hebben geïnterpreteerd en wat de invloed is geweest van cultuur en nationale wetgeving.

De eerste indruk is dat veel beleggingsinstellingen hebben besloten tot formeel taalgebruik, gebaseerd op de tekst uit de MiFID-richtlijnen. De beleidsdocumenten schijnen conform MiFID-richtlijnen geschreven te zijn maar niet in de geest daarvan. Ook zijn er veel verschillen betreffende de lengte en daarmee de diepgang van het beleid. De toezichthouder heeft nog geen oordeel geveld over wat wel of niet geaccepteerd wordt en tot die tijd blijft het onduidelijk welke aanpak het beste is.

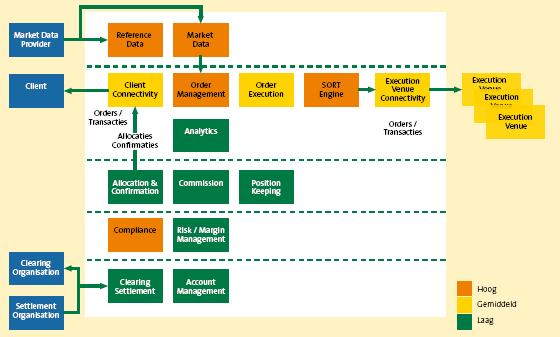

Kijkend naar de impact op de IT is de conclusie dat de kapitaalmarkt grotendeels geautomatiseerd is; de fysieke vloer van de beurs is in veel gevallen vervangen door een elektronisch limit order boek. Aan de kant van de belangrijke beleggingsinstellingen is IT een factor van betekenis om een voorsprong te krijgen op de concurrentie. Figuur 3 geeft een overzicht van IT-applicaties binnen een gemiddelde commissionair. Klantorders komen binnen via het ‘Client Connectivity’-systeem. De orders worden gevalideerd en verwerkt door het ‘Order Management’-systeem. Na validatie neemt het ‘Order Execution’-systeem de order over en stelt er de juiste uitvoeringscriteria voor vast. De order wordt dan opgenomen door de ‘Smart Order Engine’ die de juiste plaats van uitvoering voor de order zoekt. Nadat de match heeft plaatsgevonden gaat de resulterende executie weer terug naar de klant via de omgekeerde weg.

Figuur 3. De impact van MiFID op IT. [Klik hier voor grotere afbeelding]

Het overzicht geeft ook weer wat de impact van MiFID is. Door het wegvallen van de concentratieregel stimuleert MiFID competitie, maar veroorzaakt zij ook een opsplitsing van liquiditeit. Laten wij kijken tegen welke problemen een beleggingsinstelling aanloopt om met fragmentatie om te gaan.

Een beleggingsinstelling kan ervoor kiezen gebruik te maken van meerdere plaatsen van uitvoering. Door de liquiditeit uit de verschillende markten te combineren in een zogenoemd aggregated order boek kan een beleggingsinstelling zicht op de totale markt krijgen. Maar welke factoren spelen een rol om dit ‘overzicht’ te verkrijgen?

Beleggingsinstellingen kunnen voor een directe of indirecte verbinding met de plaats van uitvoering kiezen. In de wereld van latency is een indirecte verbinding via bijvoorbeeld een ‘market data vendor’ niet zeer geliefd, maar kan zij gezien de kosten gunstiger zijn. Gaat een beleggingsinstelling een directe verbinding met meerdere plaatsen van uitvoering aan, dan stuit deze op een groot aantal potentiële problemen.

De markten gebruiken meestal eigen protocollen voor communicatie. Deze protocollen moeten worden ondersteund en vertaald naar één interne standaard voor het ordermanagement/executiesysteem. De orderboeken van de markten kunnen een verschillende diepte en ‘tick size’ ondersteunen. De diepte in het orderboek geeft het aantal verschillende prijsniveaus in het orderboek aan, de ‘tick size’ het minimale verschil tussen twee prijsniveaus. Ook kunnen de markten bepaalde ordertypen en instrumentcodes anders interpreteren en ten slotte blijft fungibiliteit een uitdaging.

Een beleggingsinstelling kan al deze problemen oplossen, wat blijft is het verschil in latency tussen de ontvangst van marktdata uit verschillende bronnen. De markt heeft echter voor al deze problemen nog geen perfecte oplossing gevonden en het blijft aan de vendors om de uitdaging aan te gaan.

Fragmentatie en het orderuitvoeringsbeleid waren slechts twee van vele MiFID-aspecten die de beleggingsinstellingen moesten oplossen. De complexiteit van de kapitaalmarkt en het bereik van MiFID heeft een inspanning met zich meegebracht die velen niet verwacht hadden.

MiFID en veranderingen in de markt

Hoe ziet de situatie er drie maanden na de introductie van MiFID uit: heeft MiFID al een verschil gemaakt in de markt? Heeft de verlaging in transactiekosten plaatsgevonden en is een gefragmenteerde markt al realiteit?

Grote veranderingen komen er zeker aan. Bedrijven zoals Chi-X, Equiduct en het project Turquoise gesteund door een belangrijk consortium van acht grootbanken zijn hard op weg een echt alternatief voor de grote beursbedrijven als NYSE Euronext, LSE, Xetra en SWX te bieden. Voor iedereen geldt echter dat niet het idee maar de uitvoering van het idee doorslaggevend is.

Van de bovengenoemde nieuwe spelers is alleen Chi-X in productie. Kijkend naar de cijfers heeft Chi-X tot nu toe nog geen succes in het wegtrekken van liquiditeit van andere beurzen, wel biedt Chi-X transactiekosten die aanzienlijk onder het niveau van de concurrentie liggen en hebben bijna alle spelers uit het Turquoise-consortium een aandeel genomen in Chi-X.

De traditionele spelers staan echter ook niet stil. NYSE Euronext heeft eind 2007 Amex opgekocht, en lijkt zich te ontwikkelen tot een globale speler en trekt zo alle liquiditeit in aandelen naar zich toe. Eveneens in 2007 zijn LSE en Borsa Italiana gefuseerd. SWX/Virt-X zijn samen met SIS group en Telekurs nu SWX Europe en bieden nu onder dit nieuwe label gemeenschappelijk hun diensten aan.

Heeft MiFID hiermee de markt verrast? Nee, de markt blijft zichzelf verrassen. Nieuwe thema’s zoals ‘Dark Liquidity’ en ‘Algorithmic Trading’ staan alweer op de deur te kloppen. Belangrijk is ook te weten dat er nog steeds geen ‘level playing field’ bestaat. De weg is vrijgemaakt door de euro en MiFID, maar clearing en settlement zijn nog steeds niet gestandaardiseerd en voor vele beurzen en MTF’s is men nog steeds aangewezen op slechts één partij. Zo blijft elektronisch handelen op meerdere beurzen omslachtig en duur.

Lessons learned en conclusie

Gedurende de laatste twee jaar heeft MiFID de gehele kapitaalmarkt beziggehouden. De financiële autoriteiten hebben getracht om duidelijkheid te scheppen waar slechts onduidelijkheid heerste, de betreffende financiële bedrijven zijn gaan lobbyen om veranderingen terug te draaien, de IT stond korte tijd op zijn kop om de veranderingen te implementeren en de wetgever deed zijn best om iedereen bij te houden.

Wel zijn de lessen duidelijk. Wetgeving op dit gebied is gebaat bij deskundigheid en passie. Passie om de droom van een Europese markt te verwerkelijken en deskundigheid omdat financiële producten steeds complexer worden.

Er zijn stemmen die zeggen dat MiFID de verkeerde problemen heeft aangepakt. Deze hadden liever de nadruk gelegd op clearing en settlement. Er zijn stemmen die MiFID als een open deur tot Europa voor de grote investment banken en Londen zien. Er zijn stemmen die zeggen dat de veranderingen ook zonder MiFID zouden hebben plaatsgevonden.

Zeker is dat MiFID nu, begin 2008, al meer competitie voor beurzen heeft gebracht dan de laatste vijf jaar daarvoor het geval was. Zeker is dat lokale wetgeving niet meer de belemmering is die zij vroeger was. Zeker is ook dat MiFID elektronisch handelen bevoordeelt. En ook staat vast dat MiFID een opvolger zal krijgen en dat deze opvolger de industrie wederom zal verrassen.

Literatuur

Commission of the European Communities, Commission Directive 2004/39/EC, september 2006.

Commission of the European Communities, Commission Directive 2004/39/EC Background note, september 2006.

Commission of the European Communities, Commission Regulation Directive 2004/39/EC, september 2006.

Commission of the European Communities, Commission Regulation Directive 2004/39/EC, Background note, september 2006.

Financial Services Authority, MiFID’s best execution requirements, mei 2006.

Financial Services Authority, The Overall Impact of MiFID, november 2006.