Eén van de ontwikkelingen in de laatste decennia op het gebied van digitale communicatie is het gebruik van websites door verzekeringsmaatschappijen. Door het gebruik van een website zijn de ‘oude’ businessproblemen in de back-office met betrekking tot verwerkingstijden en doorlooptijden van documenten niet wezenlijk veranderd. Er is juist een ‘nieuw’ businessprobleem bij gekomen, namelijk hoe zorg je ervoor dat de ‘nieuwe’ front-endtoepassing optimaal aansluit op de ‘oude’ back-officeomgeving, zodat de businessproblemen worden opgelost en processen efficiënt worden beheerst. In dit artikel wordt ingegaan op de wijze waarop document management en workflow management daaraan een bijdrage kunnen leveren.

Inleiding

Kenmerkend voor verzekeringsmaatschappijen is onder meer de verwerking van grote hoeveelheden binnenkomende en uitgaande documenten zoals offerteaanvragen, schademeldingen, declaraties en polissen. Afhankelijk van de aard van de verzekeringsmaatschappij (direct writer of samenwerkend met tussenpersonen) kunnen het soort documenten en het volume erg verschillen. Verzekeraars die rechtstreeks de klanten benaderen, onderscheiden zich door een relatief groot volume binnenkomende en uitgaande post. Een aanzienlijk deel van het volume van de uitgaande post wordt gegenereerd door de zogenaamde direct-marketingacties. Verzekeraars die de verzekeringen aan de man brengen via tussenpersonen zullen het volume spreiden over de tussenpersonen.

Ook de aard van de documenten verschilt sterk. Een verzekeraar die zich toelegt op ziekenfondsverzekerden heeft meer (wettelijk) gestandaardiseerde documenten en veel declaratieformulieren, hetgeen automatisering van de documentverwerking mogelijk maakt. Een direct writer die diverse verzekeringsproducten aanbiedt, heeft een breed scala aan formulieren. Documentautomatisering is dan lastiger, temeer daar er rekening moet worden gehouden met afwijkende en niet-standaardformulieren die rechtstreeks door klanten of door andere verzekeringsmaatschappijen worden verstuurd.

Het voorgaande geeft in ieder geval duidelijk aan dat verzekeringsmaatschappijen zich kenmerken door enorme hoeveelheden gegevensverwerking (veelal op papier). Door de invoering van digitale communicatiemiddelen zoals websites en MMS is de omvang van de gegevensverwerking eerder toegenomen dan afgenomen. Gegevensverwerking zou theoretisch eenvoudiger moeten zijn, omdat gegevens direct digitaal binnenkomen. Er ontstaan nu echter nieuwe problemen bij de gegevensverwerking, omdat in de back-office de processen van oudsher zijn ingericht voor het verwerken van fysieke documenten. Tevens zijn de ‘oude’ problemen van de gegevensverwerking, zoals lange verwerkings- en doorlooptijden in de back-office, door de digitale communicatie nadrukkelijker naar voren gekomen.

Van gegevensverwerking naar gegevensbeheersing

Zoals in de inleiding reeds is aangegeven, zijn de back-officeprocessen van oudsher opgezet en ingericht voor de verwerking van fysieke documenten. Deze registratie van de fysieke documenten wordt veelal ondersteund door IT-systemen zoals postregistratiesystemen en elektronische archivering. Door de verdere ontwikkelingen in de IT zijn deze systemen zich meer gaan richten op de geautomatiseerde verwerking van fysieke en digitale documenten. Momenteel richten de IT-systemen zich vooral op de beheersing van de binnen de organisatie aanwezige kennis en gegevens (onafhankelijk van het medium). Ook is er steeds meer aandacht voor het integreren van record management, content management, document management en workflow management.

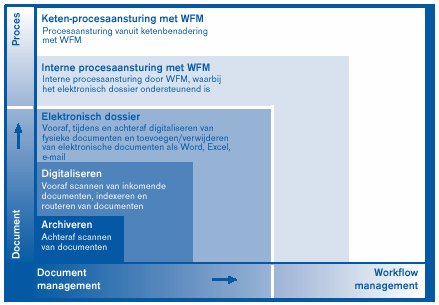

De ontwikkelingen zijn samengevat en schematisch weergegeven in figuur 1.

Figuur 1. Document Management/Workflow Management (DM/WFM)-model.

Fase 1 Archiveren

In deze fase ligt de nadruk uit efficiencyoverwegingen op het archiveren van fysieke documenten. Met archiveren wordt het achteraf scannen, indexeren en opslaan van fysieke documenten bedoeld. Documenten worden na gebruik ervan digitaal gearchiveerd met als primaire doel het achteraf gemakkelijk toegankelijk maken voor hergebruik. De voordelen van het scannen, indexeren en archiveren zijn onder meer het beperken van fysieke opslagruimte en de mogelijkheid om de documenten digitaal terug te kunnen zoeken met een beperkte zoektijd.

Fase 2 Digitaliseren

Bij het digitaliseren worden documenten bij ontvangst (met name bij de bron) elektronisch vastgelegd voor verdere verwerking. Na het scannen aan de bron en indexeren worden de digitale documenten gerouteerd naar de juiste afdeling en medewerker. Hierdoor worden documenten vooraf al gemakkelijk toegankelijk gemaakt voor de betrokken medewerkers. Voordelen hiervan zijn onder meer het beperken van fysieke documenten in de organisatie, het beperken van eventueel verlies ervan en snellere interne verspreiding (vooral bij een organisatie met meerdere geografisch gespreide locaties).

Fase 3 Elektronisch dossier

In deze fase is er naast de behoefte om achteraf en vooraf fysieke documenten elektronisch te maken, ook een behoefte om Word- en Excel-documenten, e-mailberichten en dergelijke gedurende het proces digitaal te (be)houden en/of te onderhouden. In deze fase is er vanuit beheer- en efficiencyoverwegingen behoefte aan een elektronisch dossier, zoals een schadedossier. In het dossier zijn dan alle documenten per klant digitaal ondergebracht, zodat in feite een volledige vervanging van het ‘oude’ fysieke dossier is ontstaan. Het elektronisch dossier heeft duidelijke voordelen ten aanzien van het gezamenlijk gebruik ervan binnen een organisatie. Wel dienen er duidelijke spelregels te worden afgesproken over het vullen en onderhouden van het elektronisch dossier om te voorkomen dat het dossier niet actueel is en er fysieke documenten (zoals besprekingsmemoranda) worden gebruikt buiten het elektronisch dossier om.

De fasen 1 tot en met 3 worden in de praktijk ook wel aangeduid als ‘document management’. De beheersing van de gegevensverwerking en het document staan hierbij centraal. De documenten staan echter niet op zich. Documenten worden gebruikt binnen een proces en in de fasen hierna staan dan ook de processen centraal.

Fase 4 Interne procesaansturing

In deze fase wordt door gebruik te maken van workflow-managementsystemen[Onder een workflow-managementsysteem wordt verstaan: een geautomatiseerde sturing en beheersing van uit te voeren taken, volgens een vooraf gedefinieerde routing (ICT Trends 2002).] in combinatie met een elektronisch dossier het mogelijk intern de bedrijfsprocessen strak te managen. Het wordt daarmee mogelijk doorlooptijden en verwerkingstijden te beheersen en te monitoren. Het elektronisch dossier of elektronische documenten vervullen bij de interne procesaansturing een cruciale ondersteunende rol.

Fase 5 Procesaansturing vanuit de ketenbenadering

Door het ontsluiten van het elektronisch dossier en/of elektronische documenten in combinatie met workflow-managementsystemen en digitale communicatiemiddelen zoals een website ontstaat een aantal voordelen. Het wordt voor zowel de klanten als de verzekeringsmaatschappij mogelijk om gegevens te delen en een gedeelte van de procesuitvoering neer te leggen bij de klant. Deze wijze van werken heeft grote voordelen voor verzekeringsmaatschappijen omdat invoer van gegevens (data entry) wordt verlegd van de organisatie naar de klant (foutbeperking).

Het besef bij het management van verzekeringsmaatschappijen dat document-managementsystemen en workflow-managementsystemen een cruciale rol kunnen vervullen bij de beheersing van gegevens en processen vanaf de front-office tot en met de back-office, is door deze ontwikkelingen gegroeid. Niet alleen door de mogelijkheden die worden aangeboden, maar ook door de druk om efficiënter te gaan werken om zo betere en goedkopere producten aan te kunnen bieden.

Digitale communicatiemiddelen en de verwachtingen van de klant

Klanten van verzekeringsmaatschappijen hadden tot enkele jaren geleden een aantal manieren om contact op te nemen met de maatschappij: fysieke bezoeken, corres-pondentie via de post en via de telefoon. Sinds een aantal jaren kan dit contact ook plaatsvinden via e-mail, SMS of via de website van de verzekeringsmaatschappij. Deze mix van communicatiemogelijkheden wordt ook wel ‘multichannel’-communicatie genoemd.

Door de telefonische en digitale communicatiemogelijkheden zijn de verwachtingen van de klant ten aanzien van de klantenservice evenredig gestegen. Klanten die bellen met een afdeling Customer Service verwachten dat de medewerker die de telefoon beantwoordt inzicht heeft in zijn/haar klantdossier. Steeds meer klanten raken snel geïrriteerd als ze diverse keren worden doorverbonden voordat ze uiteindelijk hun vraag kunnen stellen. Ook hebben klanten weinig begrip voor het feit dat de kennis over hen en de producten die zij afnemen van de maatschappij versnipperd is over diverse afdelingen.

De verwachtingen ten aanzien van de service via een medium als internet zijn zo mogelijk nog groter. Internet kan een interactief medium zijn, waarbij de klant direct respons op een vraag kan krijgen. Over deze verwachtingen en de mogelijkheden van internet zijn de afgelopen jaren genoeg onderzoeken en artikelen verschenen, met steeds dezelfde boodschap: op internet draait het om interactiviteit, snelheid en continue beschikbaarheid (24 × 7). Voorbeelden van internetpioniers die klanten continu op de hoogte houden van de status van hun bestelling of aanvraag zijn Amazon, Bol en UPS. Deze ondernemingen hebben bij veel internetgebruikers de verwachting gewekt dat elke organisatie die op internet transacties aanbiedt, hen op deze manier op de hoogte houdt van de afwikkeling van hun aanvragen of bestellingen.

Deze verwachtingen hebben ook postgevat bij klanten van verzekeringsmaatschappijen. De klanten verwachten een snelle (of on line) afhandeling van bijvoorbeeld hun vraag, verzoek of melding. In de praktijk ontstaan hier de meeste problemen omdat nieuwe front-endtoepassingen veelal niet adequaat zijn afgestemd op de bestaande back-officeomgeving. Dit wordt veroorzaakt doordat de back-officeprocessen van de meeste verzekeringsmaatschappijen in het verleden zijn ontworpen op basis van de toenmalige technische (on)mogelijkheden. De communicatie binnen de organisatie en met klanten verliep veelal met behulp van fysieke documenten. Destijds zijn de processen ontworpen om deze documenten via een vastgestelde route door de organisatie te laten lopen. De daarbijbehorende IT-systemen zijn ontworpen om deze processen te ondersteunen.

De businessproblemen in de ‘oude’ back-office en het integratieprobleem

De back-officeprocessen zijn veelal ontworpen om fysieke documentstromen te ondersteunen en leveren daardoor in het algemeen de volgende problemen op:

- lange verwerkingstijden en doorlooptijden door interne verplaatsing van documenten en dossiers;

- gebrekkige afstemming tussen afdelingen en functionarissen, waardoor er geen of slechts een beperkte mogelijkheid is om processtappen parallel te doorlopen. De meeste processtappen kunnen alleen sequentieel worden doorlopen;

- beschikbaarheid van dossiers op slechts een beperkt aantal plaatsen, waardoor medewerkers van bijvoorbeeld de afdeling Customer Service niet direct de beschikking hebben over de benodigde klantgegevens;

- gebrek aan flexibiliteit, waardoor het snel aanpassen van processen die gebaseerd zijn op fysieke routering van documenten niet goed mogelijk is;

- beperkt inzicht in de performance van de processen, waardoor het lastig is te meten hoe een proces presteert in termen van doorlooptijd, onderhanden werk, halen van deadlines, etc.;

- gebrek aan interactiviteit, waardoor klanten weinig terugkoppeling over de status van hun aanvraag of schademelding krijgen;

- onvoldoende grip en controle op de routering van documenten en dossiers.

Deze problemen komen nog prominenter aan het licht bij het gebruik van digitale communicatiemiddelen zoals websites en e-mail. Het afhandelen van processen die worden gestart op een website van een verzekeraar, gebeurt vaak op een wijze die de mogelijkheden voor een efficiënte en klantgerichte afhandeling van deze processen onbenut laat. Dit wordt veroorzaakt doordat de afhandeling veelal plaatsvindt op basis van processen die gebaseerd zijn op de ‘oude’ fysieke documentstromen. Tevens worden de mogelijkheden van de digitale communicatiemiddelen niet volledig uitgebuit.

De afgelopen jaren hebben verzekeraars veel geïnvesteerd in hun front-endtoepassingen zoals websites. Enerzijds wordt in dit kader veel aandacht besteed aan de securityaspecten van digitaal communiceren. Anderzijds is er (nog) te weinig aandacht voor het integreren van nieuwe communicatiekanalen in de bestaande procesgang of het herontwerpen van de processen om optimaal gebruik te kunnen maken van de nieuwe technologische mogelijkheden.

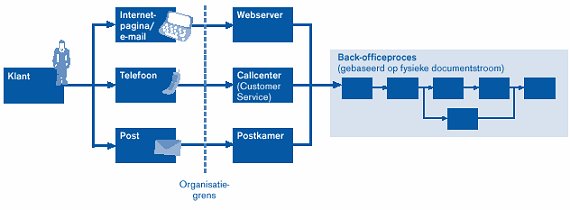

Het belangrijkste probleem in dit kader vormt de integratie van de verschillende communicatiekanalen. Een voorbeeld kan dit verduidelijken.

Een klant wil snel bij een verzekeringsmaatschappij een reisverzekering afsluiten. Hij heeft daartoe diverse mogelijkheden zoals het aanvragen en afsluiten van de verzekering per post, via de telefoon of via de website van de maatschappij. De klant besluit vanwege de snelheid een offerte aan te vragen via de website van de maatschappij.

Op de website vult de klant zijn gegevens in. Na het invullen en verzenden van de aanvraag ontvangt de klant via de e-mail een bevestiging van de aanvraag en een referentienummer. Na een aantal dagen niets te hebben vernomen neemt de klant telefonisch contact op met de afdeling Customer Service van de verzekeringsmaatschappij. Zijn referentienummer dat hij via de e-mail heeft ontvangen, kan hij helaas niet gebruiken omdat het niet bekend is bij de afdeling Customer Service. Deze afdeling vraagt derhalve naar zijn naam, adres en woonplaats. De medewerker van de afdeling Customer Service zoekt vervolgens in het offertesysteem of de aanvraag al is verwerkt. Probleem waar deze medewerker tegenaan loopt is dat hij niet de beschikking heeft over het op de website ingevulde formulier. Als de klant ook niet in het offertesysteem staat zal deze waarschijnlijk naar een andere verzekeraar gaan om daar een reisverzekering aan te vragen en af te sluiten.

Dit voorbeeld geeft aan dat als een aanvraag voor een reisverzekering die via een website is binnengekomen niet juist en niet tijdig wordt verwerkt in de back-officeomgeving, er een commercieel risico voor de verzekeraar bestaat dat de potentiële klant afhaakt. Het is dus belangrijk dat de aanvraaggegevens die via de website binnenkomen juist en tijdig worden verwerkt in het (back-office) offertesysteem, om de aanvraag snel en adequaat te kunnen afhandelen. Dit vereist dat de impact van een nieuwe front-endtoepassing op de gegevensverwerking en de back-officeprocessen altijd vooraf in kaart moet worden gebracht en dat de noodzakelijke aanpassingen in de back-officeprocessen tijdig moeten worden ingevoerd.

Figuur 2. Multi-channel communicatiemogelijkheden. [Klik hier voor grotere afbeelding]

Andere problemen als gevolg van ‘nieuwe’ front-endtoepassingen

Huidige documenten zijn veelal niet ontworpen voor nieuwe front-endtoepassingen

In het verleden hebben verzekeraars documenten ontworpen om de communicatie met klanten makkelijker te maken. Er kwamen standaarddocumenten voor het aanvragen van een offerte, het melden van een schade of het sturen van een polis. Deze formulieren zijn voorzien van bijvoorbeeld voor-ingevulde informatie (retouradres), voorgedefinieerde keuzemogelijkheden (checkboxen) en een logische opzet. Al deze ontwerpkeuzen moeten ervoor zorgen dat de klant de informatie juist aanlevert en dat de verwerking van het formulier makkelijk kan plaatsvinden in de back-office.

Sommige verzekeraars hebben op de mogelijkheden van scanning en digitale formulierherkenning ingezet (Optical Character Reading, Optical Mark Reading). Hierdoor kan (een gedeelte van) het formulier elektronisch worden verwerkt door het scannen en door de software de informatie van het formulier te laten lezen en weg te laten schrijven in een database.

Door het gebruik van internet worden door verzekeraars ook elektronische formulieren aangeboden aan klanten. Deze formulieren wijken echter vaak af van de fysieke formulieren die door de klanten met de hand worden ingevuld. Dit hoeft geen probleem op te leveren, zolang hier bij de afhandeling van de formulieren (het back-officeproces) tijdig rekening mee wordt gehouden. Onderzocht dient te worden wat de impact ervan is op de bestaande back-officeprocessen. Op basis van de impact-analyse dienen er tijdig adequate maatregelen te worden getroffen om te voorkomen dat er fouten ontstaan bij de verwerking van de elektronisch aangeleverde gegevens.

Nieuw archiveringsbeleid

Verzekeringsmaatschappijen hebben, zoals in de inleiding is aangegeven, te maken met een grote stroom aan binnenkomende en uitgaande documenten. Eén van de vraagstukken die een dergelijke documentenstroom met zich meebrengt is: welk archiveringsbeleid moet er worden gehanteerd?

Er bestaan wettelijke bepalingen (zoals voorschriften van de Belastingdienst inzake bewaartermijnen van inkoopfacturen) die voorschrijven welke documenten moeten worden gearchiveerd en hoe lang deze moeten worden gearchiveerd. Daarnaast zijn er commerciële motieven om klantinformatie digitaal te bewaren. Verzekeraars moeten derhalve nadenken over de vraag welke documenten kritisch zijn en hoe deze moeten worden bewaard.

Door het gebruik van e-mail en/of elektronische formulieren op een website komt daar nu een vraag bij, en wel deze:

Welke archiveringsstrategie moet worden gevolgd voor de archivering van elektronische berichten? Daarvan afgeleide vragen zijn:

- Wat is de juridische status van elektronische berichten?

- In welke vorm moeten elektronische berichten worden bewaard?

- Hoe moet worden omgegaan met authenticatie en onweerlegbaarheid van elektronische berichten (gebruik van digitale handtekeningen, digitale certificaten)?

- Hoe kunnen elektronische berichten worden geïntegreerd in het bestaande archief?

De verzekeraar zal deze vragen tijdig moeten beantwoorden om te voorkomen dat er ongewenste situaties gaan ontstaan, zoals juridische conflicten met klanten.

Een mogelijke oplossing voor hiervoor genoemde ‘oude en nieuwe’ businessproblemen?

Integratie van de communicatiekanalen zoals post, telefonie, websites en e-mail is alleen mogelijk indien de informatie die via deze kanalen binnenkomt eenduidig wordt verwerkt in de daarvoor ontworpen processen.

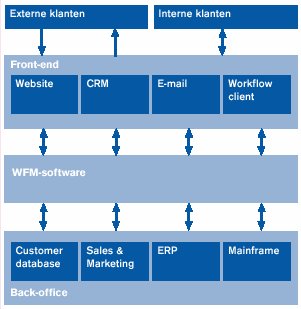

Het moet voor een verzekeringsmaatschappij in principe niet uitmaken op welke manier de informatie van de klant binnenkomt: digitaal via de website, telefonisch of fysiek via de post. Het proces moet zodanig worden ontworpen dat deze stromen door hetzelfde back-officeproces eenduidig worden verwerkt. Software die dat mogelijk maakt, is workflow-managementsoftware. De functie van dergelijke software is het zorg dragen voor de aansturing en beheersing van administratieve processen door het geautomatiseerd routeren, coördineren, initiëren en bewaken van werk.

Met een workflow-managementsysteem is het mogelijk:

- processen te (her)ontwerpen en vast te leggen in software;

- business rules vast te leggen;

- processtappen en business rules aan elkaar te koppelen;

- koppelingen te leggen tussen bestaande databases en applicaties;

- taken op basis van de business rules te routeren naar de juiste medewerkers en/of applicaties;

- andere applicaties aan te sturen en te voeden met de juiste procesinformatie;

- deadlines te bewaken; en

- audit trail-informatie over cases (onderhanden werk) op te slaan en te reproduceren.

Voorwaarde voor workflow management is dat de gegevens die binnenkomen digitaal moeten zijn of alsnog moeten worden gedigitaliseerd, zodat zij geschikt zijn voor het verder verwerken via de workflow-managementsoftware (zie figuur 1).

Figuur 3. Voorbeeld van een architectuur waarin de workflow-managementsoftware centraal staat als de trigger, coördinator en bewaker van de processen.

Workflow-managementsystemen kunnen worden gekoppeld aan een website, zodat processtappen uit het totale proces kunnen worden ‘getriggerd’ door de klanten zelf (= fase 5 procesaansturing door ketenintegratie, DM/WFM-model). De gegevens die door de klant worden ingevoerd op de website worden direct opgenomen in het proces, waardoor de kans op fouten die kunnen ontstaan bij het handmatig overnemen van deze gegevens nul wordt. Daarnaast kan workflow-managementsoftware reeds bekende gegevens uit bijvoorbeeld een customer database halen, zodat de invoer van de klant direct kan worden gecontroleerd op eventuele fouten.

Tijdens het doorlopen van de stappen in het workflow-managementproces zijn documenten nodig. Sommige van deze documenten worden door de klant in papieren vorm of digitaal aangeleverd en andere documenten ontstaan als gevolg van het uitvoeren van een processtap. Om een verdergaande integratie tussen front-end en de back-office te bevorderen is het noodzakelijk genoemde documenten en/of het klantdossier digitaal te hebben. Document-managementsystemen maken het mogelijk allerlei typen documenten en bestandstypen op te slaan: gescande documenten, officedocumenten zoals Word, Excel, e-mail, elektronische formulieren en digitale foto’s. Daarnaast kunnen verschillende doorsneden worden gemaakt: per klant, per case, per product, etc. Ook is het mogelijk snel te zoeken binnen het gehele klantdossier. Een tweede reden om het klantdossier te digitaliseren is dat het op deze manier kan worden geïntegreerd met het workflow-managementsysteem, omdat dan per workflow-managementstap het juiste dossier of zelfs het juiste document kan worden aangeboden aan de medewerker. Dit maakt de afhandeling van de processtap efficiënt en de verzekeringsmaatschappij krijgt daarmee meer grip op processen. Ten slotte is het voordeel van digitale dossiers dat ze in principe op meerdere plaatsen tegelijk kunnen zijn, zodat parallel werken met hetzelfde dossier mogelijk is.

Praktijkcasus bij OHRA ‘Van papier naar digitaal’

Achtergrond

OHRA is van huis uit direct writer en vormt de directe divisie van Delta Lloyd N.V. OHRA gebruikt telefonie, website en post als communicatie- en distributiekanalen. De meeste verzekeringen en financiële diensten zijn 24 uur per dag direct af te sluiten.

Reeds in 1995 presenteerde OHRA het rapport ‘OHRA digitaal kantoor’. Het rapport geeft een visie en beschrijft de mogelijkheden voor OHRA om voor de verwerking van gegevens digitale technieken in te zetten. Het betreft met name inkomende klantgegevens die door middel van brief of telefoon bij OHRA binnenkomen. Ook werd er in het rapport reeds gesproken over internet en intranet als digitale techniek om gegevens digitaal aan de werkplek aan te bieden, workflow en (telefoon)nummerherkenning. Een vooruitziende blik, immers deze technieken zijn niet meer uit de huidige samenleving weg te denken en bieden een gegevensverwerkende organisatie als OHRA de kans om effectiever en sneller gegevens te verwerken en de klant sneller van informatie te voorzien.

De afdeling Document Verwerking onderzocht in 1998 de doorlooptijd van diverse fysieke documenten. Onderzocht werd de fase tussen het moment dat een poststuk binnenkwam en het moment dat het door de functionele afdeling werd behandeld en weer bij de uitgaande post was beland. Uit de inventarisatie bleek dat 99 procent van de doorlooptijd in feite wachttijd was. Een ‘normale’ gegevensverwerkende organisatie heeft voor de (traditionele) gegevensverwerking 95 procent wachttijd. De ICT-afdeling en de overige vakafdelingen zochten een oplossing in een snellere verwerking van documenten (uitbreiding opslagcapaciteit, snellere processors). Door het document binnen de organisatie te volgen werd tevens de toegevoegde waarde van diverse schakels duidelijk. Het bleek dat het aantal schakels kon worden gereduceerd en de doorlooptijd kon daarmee eveneens worden verkort.

De visie op documentverwerking

Bij OHRA resulteerde het nadenken over documenten in procesverbeteringen, maar ook in het maken van voorstellen om die verbeteringen te implementeren. Op basis van activiteiten met een toegevoegde waarde in de gegevensverwerking en de daaraan gekoppelde kengetallen (verwerkingssnelheid, capaciteit, workload) zijn processen opnieuw ontworpen en kon de digitaliseringsslag beter worden onderbouwd. De inzet van de digitale middelen, zoals OCR/OMR, digitaal archief en mogelijk een geautomatiseerde workflow, is via business cases beoordeeld. Criterium daarbij was welke technieken de nieuw ontworpen processen het beste konden ondersteunen.

Ondanks het enthousiasme voor digitale ontwikkelingen in de documentverwerking wordt er niet uitgegaan van het concept ‘papierloos kantoor’. De papierstroom vermindert weliswaar en er komen andere digitale middelen bij. Tot voor kort lag de nadruk erg op de website, OHRA Online. De aandacht richt zich nu minder op OHRA Online omdat OHRA offline nog altijd omvangrijker is (gebleven). Offline-communicatiekanalen zoals post en telefonie blijken nog steeds een aanzienlijke bijdrage te leveren aan de business.

Binnen OHRA is er het besef dat offline- en online-processen niet te veel moeten worden gescheiden, omdat het beter is om de bestaande back-office te gebruiken bij de invoering van nieuwe front-endtoepassingen. De papieren verwerking en de digitale verwerking van gegevens binnen OHRA worden niet beschouwd als gescheiden processen. Op basis van hetzelfde document worden de gegevens verwerkt ongeacht de vorm waarin zij worden aangeboden.

Veelal bouwen bedrijven een website, waarna het gegevensverkeer is losgekoppeld van het bestaande logistieke documentproces. Een gevolg hiervan kan zijn dat een e-mail van een klant trager of misschien wel sneller wordt beantwoord dan een papieren brief van een klant met een soortgelijke vraag.

Figuur 4. De documentverwerking bij OHRA.

Om het belang van bedrijfskritische documenten te waarborgen en daar waar mogelijk innovaties toe te passen wordt bij OHRA uitgegaan van de levenscyclus van een document. Deze levenscyclus vindt zijn neerslag in de organisatorische inrichting van de afdeling Document Verwerking bij OHRA, van opmaken van documenten, printen, machinaal inpakken en verzenden tot het sorteren van inkomende post, scannen en microverfilmen, indexeren en terugvinden van de documenten op microfilm. Zelfs het vernietigen van documenten is een gecontroleerde activiteit. Deze activiteiten hangen onderling sterk samen. Zo is de juiste vormgeving van het document niet alleen een marketingissue, maar ook een issue van de afdeling Document Verwerking. Immers, de lay-out van het document bepaalt in een later stadium de mate waarin documentautomatisering kan worden ingezet. Zo zijn declaratieformulieren van OHRA Ziektekosten voorzien van een barcode. Door middel van deze barcode wordt een deel van de inkomende post automatisch gesorteerd op afdeling en collectiviteitsnummer. Speciale teams van de afdeling Document Verwerking handelen deze poststroom af. De poststukken worden niet geopend en gelezen door de postkamer, alleen verwerkt en gedistribueerd. Dit levert in de praktijk erg veel tijdsbesparing op. Ook automatische indexering kan door de OCR/ICR-techniek worden toegepast, als de lay-out van het document voorzien is van keuzevakjes.

Realisatie van de visie

Nadat de visie van OHRA is uitgewerkt, de processen zijn aangepast en de technieken (OCR/ICR, digitaal archief, automatische postsortering) bekend zijn, is het de kunst deze elementen zodanig in te passen dat:

- de techniek ook daadwerkelijk werkt zoals bedoeld, en

- de interne en externe klanten niets merken van de veranderingen.

Een uitermate lastige klus omdat, ondanks de ruime ervaring van OHRA met geautomatiseerde documentstromen, interne klanten meer verwachten en leveranciers van de technieken veelal minder leveren. Interne klanten weten vaak niet precies wat zij willen totdat de techniek wordt ingevoerd.

De discussie na de invoering van de nieuwe technieken

Na de invoering van de nieuwe technieken is er een levendige discussie met leveranciers van digitale opslagtechnieken ontstaan over het fenomeen ‘digitale duurzaamheid’. Voor een verzekeringsmaatschappij zijn er van overheidswege wettelijke richtlijnen ten aanzien van de bewaartermijnen van documenten. Ook vanuit bedrijfseconomisch oogpunt dienen documenten raadpleegbaar te zijn. Het zetten van documenten op microfilm garandeert het terugvinden van documenten op langere termijn. De levensduur van diezelfde documenten maar dan opgeslagen in een digitaal archief reikt vaak niet verder dan vijf tot tien jaar. Bovendien kunnen relevante gegevens na diverse conversies gemanipuleerd of verdwenen zijn. Dit schaadt de betrouwbaarheid van een verzekeringsmaatschappij.

Voorbeeld: Autoverzekering via de website

De bedrijfsprocessen van OHRA kennen een hoge automatiseringsgraad. Het betreft bijna altijd delen van het proces en niet het gehele proces. Zo kan een klant een autoverzekering via de website aanvragen. Het invoeren van de gegevens vindt plaats aan de bron, dus bij de klant zelf vanachter zijn pc. De gegevens worden verzonden naar OHRA door middel van een digitaal bestand (e-mail). Deze e-mail is echter niet de trigger voor een volledig geautomatiseerde afhandeling van de aanvraag. De gegevens worden namelijk uitgeprint en in het auto-offertesysteem ingetypt. Vervolgens doorlopen de gegevens digitaal het proces tot aan het printen van de offerte of polis. De klant ontvangt vervolgens zijn verzekeringsbescheiden op papier. De klantgegevens worden wel digitaal vastgelegd en zijn beschikbaar voor zowel de front-office als de back-office.

Om ook het overtypen van de gegevens te voorkomen en de klant de offerte digitaal te laten ontvangen wordt er in de toekomst een zogenaamde mid-office gecreëerd, die als een schakel tussen front- en back-office fungeert. Hier worden de achterliggende verwerkingssystemen, zoals CRM en offertesysteem, gekoppeld. De processen zijn hierdoor volledig geautomatiseerd en de systemen zijn dan niet meer afhankelijk van papieren schakels.

Lessons learned

- Niet alle bestaande bedrijfsprocessen kunnen eenvoudig worden geautomatiseerd vanaf een front-endtoepassing tot en met de back-officeomgeving.

- Nu is documentinnovatie en -digitalisering ‘hot’. Ontwikkel een visie op de documentlogistiek, maak plannen en zorg voor sponsors en commitment van het management. Betrek in ieder geval de afdeling Marketing en de ICT-afdeling bij het maken van de plannen.

- Breng de teams die zich bezighouden met onderdelen van de documentcyclus samen binnen een afdeling omdat het ontwerpen, produceren en archiveren van documenten nauw met elkaar samen hangt.

- Laat de ontwerper en gebruiker(s) van het document gezamenlijk een keuze maken voor wat betreft de lay-out van het document. Een glossy document zal naar alle waarschijnlijkheid slecht automatisch kunnen worden verwerkt.

- Laat de kaas niet van de documentlogistieke boterham eten. Want met kleine ingrepen in het documentlogistieke proces zijn aanzienlijke besparingen te realiseren. Het document (en de medewerkers) is al snel niet meer stoffig, maar het dynamische bewijs van toegevoegde waarde voor het bedrijfsproces.

Conclusie

Wanneer een front-endtoepassing zoals een website wordt ingevoerd, heeft dit invloed op met name de back-officeprocessen. Dit komt doordat de digitale gegevens moeten worden ingepast in de back-officeprocessen. Deze processen zijn veelal van oudsher opgezet en ingericht voor de verwerking van fysieke documentstromen. Document-managementsystemen en workflow-managementsystemen kunnen aan de gegevensverwerking een bijdrage leveren. Dit blijkt in de praktijk echter niet zo eenvoudig te realiseren omdat het aanpassen van front-office- en back-officeprocessen complexer is dan wordt aangenomen. Met name het aanbrengen van een naadloze koppeling van deze processen is zelfs met de huidige digitale technieken lastig. Daarnaast blijft het de vraag of een maatschappij volledig afhankelijk wil zijn van een geïntegreerde en geautomatiseerde oplossing. Duidelijk is wel dat een maatschappij tijdig moet nadenken over de wijze waarop zij de front-office- en back-officeprocessen en de gegevensverwerking met nieuwe digitale technieken wil gaan inrichten en beheersen, omdat anders de businessproblemen eerder toenemen dan afnemen.

Literatuur

[Alle98] Kerstin Alleijn, Logistieke procesanalyse ter verbetering van de efficiency en effectiviteit van de documentstromen van OHRA verzekeringen, KUN, oktober 1998.

[Gand00] G. Gander, Case Study Rivers Run Through it, Edoc Magazine, July-August 2000.

[Grig01] M. Grigsby, Customer Information on Call, Edoc Magazine, March-April 2001.

[Koop02] M. Koopman en B. Verkruissen, Innovatieve toepassingen van documentmanagement, IT & Banking, oktober 2002.

[Verb97] H. Verbrugge, Papieren Tijger, Onderzoek om de efficiency en effectiviteit van de OHRA documentstromen te verbeteren, afstudeerscriptie KUN, 1997.

[Will02] K.J. Willis, So You Think You Need Workflow, Edoc Magazine, July-August 2002.